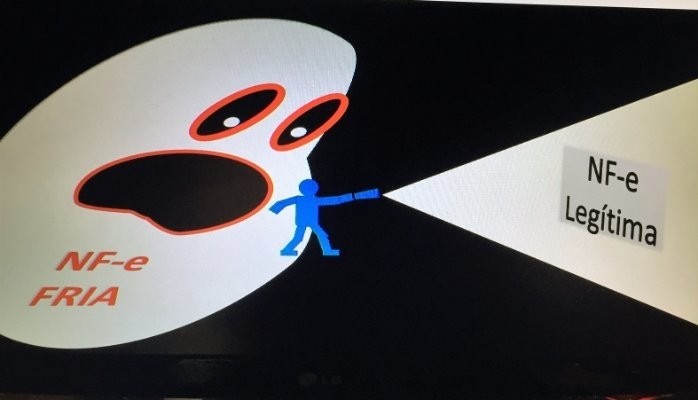

QUANDO ABRIREMOS OS OLHOS PARA A NF-e FRIA?

No Brasil a NF-e fria, também denominada documento fiscal inidôneo ou inábil, é um dos maiores focos de sonegação de tributos e o prejuízo causado à sociedade é imensurável, se usarmos como parâmetro o estado de São Paulo, tido como o mais competitivo da federação, conforme Ranking de Competitividade dos Estados/2016, a análise, ainda que parcial, das informações disponibilizadas em 2014 pela Secretaria da Fazenda – SEFAZ-SP, na página: https://www.fazenda.sp.gov.br/VDTIT/ConsultarVotos.aspx?instancia=2 - demonstra que é de 25% a média dos autos de infração lavrados pelo fisco paulista relacionados com créditos inidôneos de ICMS oriundos desta documentação fiscal irregular. Se avançarmos na análise, constataremos que em 2014, conforme consta em fls. 313 do Relatório Anual do Governo do Estado de SP, o fisco paulista lavrou 18 mil autos de infração, na sua maioria de ICMS, resultando em um valor total de R$ 37 bi. Considerando que a média destes autos de infração com nota fiscal fria é de 25%, conforme exposto acima, e se excluirmos a multa e encargos financeiros desta penalidade, de aproximadamente 65% - multa média de 50% + 15% de encargos financeiros-, podemos concluir que o ICMS reclamado sobre NF-e fria detectado naquele ano foi de aproximadamente R$ 3,2 bi/ano, sem querer dizer que esses valores serão convertidos necessariamente em recursos para os cofres públicos, haja vista as inúmeras demandas judiciais referentes a tais autos de infração perdidas pelo estado sob nosso testemunho pessoal. São valores bilionários que passam despercebidos e a preocupação fica mais séria se extrapolarmos a sonegação causada pela NFe fria para as 26 unidades federadas, os 5.570 municípios do país e a Receita Federal, neste momento em que em todo o país as receitas com arrecadação despencam causando sérios danos para as administrações públicas, seus servidores, incluindo paralizações do fisco por melhores salários. Um dos grandes problemas da NF-e fria é detectá-la de forma antecipada ou logo após sua utilização, pois o histórico é sua identificação bem posterior à data de seu registro fiscal, em muitos casos, por denúncia ou cruzamentos eletrônicos que demandam muita investigação processual cuja conclusão pede levar anos. Em 2014, a Sefaz-SP possuía 245 mil contribuintes pertencentes ao regime periódico de apuração – RPA, que, no caso, apuram e recolhem o ICMS através da diferença entre os débitos e créditos do ICMS destacado nas NF-es de saída e de entrada, segundo consta do site http://www.fazenda.sp.gov.br/contas/indicadores/relacao_icms.shtm - e a nossa inferência é que se o fisco paulista conseguiu fiscalizar apenas 18 mil contribuintes com efetividade no ano de 2014, considerando-se, grosso modo, os 18 mil autos de infração mencionados no Relatório Anual do Governo, está ocorrendo, voltamos a ressaltar, eficiência precária das ações fiscais. Ora, se os aproximados 245 mil contribuintes paulistas juntos recolheram R$ 122 bi de ICMS no ano de 2014, conforme consta no site http://www.fazenda.sp.gov.br/relatorio/2015/janeiro/, e a administração tributária conseguiu fiscalizar apenas 18 mil contribuintes/ano, de forma efetiva, e encontrou R$ 3,2 bi de crédito de ICMS indevido de acordo com o que calculamos no início desse texto, na sua maioria oriundo de documento inidôneo, é possível presumir o volume da sonegação caso se conseguisse fiscalizar de forma eficaz e eficiente os 245 mil contribuintes, qual seja, o alarmante valor de R$ 43 bi. É certo que o fisco se esforça, a exemplo da Operação Quebra Gelo da administração tributária paulista, mas é pouco se levarmos em consideração as informações eletrônicas disponíveis; o pior é que as notas fiscais frias utilizadas para diminuir o recolhimento do ICMS também são empregadas para reduzir o recolhimento do IRPJ, a CSLL, o PIS e a Cofins. Isso é muito sério, perturbador, pois são valiosos recursos que deixam de ser direcionados à saúde e à educação da população do país. A NF-e fria produz outras vítimas além do estado, da sociedade, são os contribuintes de boa-fé, por exemplo, aqueles destinatários de mercadorias cujos fornecedores não se encontravam em situação de inidoneidade por ocasião da realização das operações mercantis e que receberam efetivamente sua mercadoria, procedendo aos registros fiscais pertinentes, os quais são autuados rotineiramente pelo fisco estadual por créditos inidôneos de ICMS, como comentamos no parágrafo inicial, sendo tratados como se fizessem parte de conluio para veiculação de notas frias. Tais contribuintes deveriam merecer maior atenção e estudo a fim de não se cometer injustiça, pois a Súmula nº 509 do STJ é cristalina ao estabelecer ser “lícito ao comerciante de boa-fé” creditar-se do ICMS resultante de Nota Fiscal que foi posteriormente declarada inidônea e quando ficar demonstrado a autenticidade da “compra e venda”. No estado de SP, o artigo 42-A da Portaria CAT 95/06, além de decisões do Tribunal de Impostos e Taxas-TIT, ratifica a orientação do judiciário sobre a necessidade da busca da veracidade da compra e venda. Com isso, a fiscalização deve resistir à tentação de extrapolar essa busca pela veracidade fazendo prevalecer o interesse da arrecadação tributária e não da justiça fiscal. O judiciário apontou o norte, porém, infelizmente, ainda não predomina na cultura fiscal o princípio constitucional da presunção da inocência. No estado de SP, regra geral, o fisco autua a NF-e fria da seguinte forma: quando constatada sua existência, mas sem a entrada da mercadoria, a penalidade é na letra “a” , do inciso II do artigo 527 do RICMS, com multa de 50% do valor do documento, mais o imposto, porém se for constatada a nota fria com a entrada da mercadoria, a penalidade é a letra “c”, do inciso II, do artigo 527 do RICMS com multa de 35% do valor indicado no documento, mais o imposto e nos casos em que se constata a NF-e fria, com a entrada da mercadoria, mas o contribuinte não efetuou o crédito, por ausência de outro dispositivo legal, a penalidade imposta é a desclassificação da nota fiscal, com aplicação da letra “a” do inciso III do art. 527 do RICMS relativa à multa de 50% do valor da operação. Neste último caso existe uma incoerência do RICMS/SP na dosimetria da pena, pois se o contribuinte não se creditou e não causou prejuízo ao Erário Público como pode a multa ser de 50%, ou seja, ser superior ao caso daquele que se creditou do ICMS, que é de 35%? Nota fiscal fria com entrada ou sem entrada de mercadoria é uma situação delicada porque a concessão de autorização para emissão da NF-e pelo fisco produz a presunção de que este efetuou a verificação da regularidade fiscal do emitente, restando ao fisco provar o conluio, a má-fé, entre emitente e destinatário, o que não é tarefa fácil. Utilizando-nos da nossa experiência como profissional que já foi auditor e gestor do fisco paulista, sugerimos 10 medidas para extirpar este câncer fiscal: 1-) Instituir uma consulta pública única de contribuintes cassados e dos considerados inidôneos de comum acordo entre os três entes tributantes; isso é necessário, pois muitas vezes o contribuinte é inidôneo no Estado ou Município, mas não o é na Receita Federal. 2-) Convênio entre os fiscos e o Conselho Federal de Contabilidade-CFC para identificar os eventuais profissionais contabilistas envolvidos em fraudes e apurar sua eventual participação dolosa e constatando-se sua participação, além de outras medidas cabíveis, cassar o seu registro no CRC; essa medida colabora de forma preventiva para evitar a emissão e escrituração fiscal de nota fiscal fria e valoriza o contabilista. 3-) Tornar obrigatório a disponibilização ao fisco dos relatórios e das auditorias executadas pelas empresas de auditoria independente e que esses documentos sejam utilizados como prova de infrações. 4-) Envio obrigatório, pelo fisco, de aviso a todos os destinatários sobre contribuintes cassados por inatividade presumida e os declarados inidôneos. 5-) Responsabilizar solidariamente os emissores de Certificação Digital relacionados com a NF-e fria, uma vez que obtiveram informações quando da sua validação presencial. 6-) Instituir a manifestação do destinatário da NF-e. 7-) Instituir consulta pública sobre a situação de atividade das empresas nas Juntas Comerciais dos estados; neste caso, é importante uma integração de informações entre os fiscos e Juntas Comerciais de cada estado. 8-) Considerar contribuinte de boa-fé aquele contribuinte que efetivamente receber mercadoria de contribuinte considerado inidôneo; tal confirmação seria através dos documentos e registros fiscais e contábeis. 9-) Investimento dos fiscos dos três entes tributantes na capacitação contábil dos seus agentes auditores e julgadores administrativos como forma de melhorar a qualidade dos trabalhos de identificação e análise das situações de notas fiscais frias. 10-) Unificar as hipóteses legais de inidoneidade da NF-e entre os três entes tributantes, pois não existe harmonia neste sentido. Diante do atual cenário nacional nefasto sob o ponto de vista tributário e das contas públicas, para o qual contribui muitíssimo as notas fiscais frias, acreditamos ser urgente a implementação das medidas sugeridas ou outras, como meio de fazer fluir para os Cofres Públicos esta preciosa receita de centena de bilhões de reais que a cada ano se desperdiça no ralo da ineficiência e, não só isso, também para contribuir para a justiça fiscal, uma vez que muitos contribuintes de boa-fé acabam por consumir elevados valores em processos administrativos e judiciais, face à inoperância da máquina pública e à ausência da cultura da presunção da inocência, tão necessária frente à desconfiança que está imperando hoje em nosso país, tornando mais frágeis nossos laços, sejam eles comerciais e outros quaisquer de nossas rotinas como seres humanos.